最近、SNSやリアルでも、投資を始めた、という人が増えてきています。そういう人達にある1つの共通点として、「投資信託・ETFで投資をする」ことがあります。個別株に投資するのに比べ、もちろん銘柄分散は効いているので、これは正しい方向性ですね。とても堅実だと思います。

そういった人たちの次の悩みが、「どの銘柄に投資すればいいかわからない」というものです。確かにETFで見ても、何十、何百とETFがありますもんね。

でも安心してください。あなたも救われます。

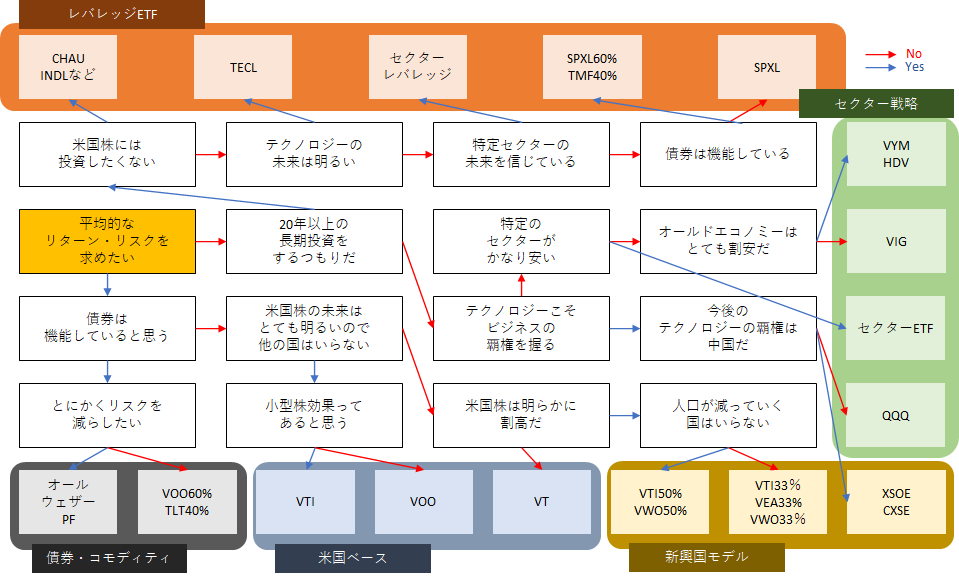

今回、そういった人たちのために、ETFの選び方、完全ガイドを作りました。このガイドを使えば、自分の投資方針を、「Yes/No」で答えるだけで、あなたにぴったりなETFがほぼ自動的に選ばれるのです。

全ETF初心者、投資初心者に捧ぐ、ETF完全ガイドとは。その全貌を紹介します。

ETF完全ガイドと、その使い方

まず、その改善ガイドを紹介しましょう。

使い方は極めて簡単です。

- 平均的なリターン・リスクを求めたいからスタート!

- 青ならYes、赤ならNoを選ぶ

- 選び続けたその先は、あなたにとってベストのETFです。

それぞれのETFの特徴は?

では、それぞれのETFのポートフォリオの特徴を紹介しましょう。

債券・コモディティを使ったポートフォリオ

まずは左下の、債券・コモディティを使ったポートフォリオです。こちらに到達したあなたは、基本的には投資を少し勉強して、債券について学び、かつ、安全に運用したいと思っていることでしょう。良くも悪くも慎重派かもしれませんね。

オールウェザー・ポートフォリオ

オールウェザー・ポートフォリオは、レイ・ダリオ氏によって提唱されたPFです。レイ・ダリオ氏はブリッジウォーター・アソシエイツという世界最大のヘッジファンドを作った投資家で、「世界でもっとも影響力のある100人の1人」(タイム誌)、「世界でもっとも富裕な100人の1人」(フォーブス誌)にも選ばれています。

そんなレイ・ダリオ氏が提唱するのがオールウェザー・ポートフォリオです。レイ・ダリオ氏は、資産価格が変動するのは、インフレ、デフレ、経済成長、経済下降の4つであり、どの局面でも対応できる、全天候型(オールウェザー)のPFを提唱しました。

具体的には、株式30%、短期債~中期債15%、長期債40%、金7.5%、コモディティ7.5%で持つように提案しています。ETFになおすと、VTI30%、BSV15%、TLT40%、IAU7.5%、OILB7.5%と言ったところでしょうか。債券、コモディティ多めで、リターンは少ないものの、バランスが取れたポートフォリオと言えるでしょう。

株式:債券=60:40

もう1つの債券を使ったポートフォリオは、現代ポートフォリオ理論に基づいた、株式:債券=60:40のポートフォリオです。ノーベル賞も受賞したこの理論を採用する投資家も多く、ウェルスナビなどのいわゆるロボアドバイザーもこの理論をベースに運用しています。

基本は株式:債券=60:40が一番シャープレシオが高いと言われています。VTI:TLT=3:2というのが、この戦略の基本ポートフォリオになります。

米国株ベースのポートフォリオ

いわゆる初心者から始めやすいのが、米国株をベースとしたポートフォリオになります。米国株ベースでも、主に3種類に分けることができます。

VOO:アメリカ大型株に投資する

VOOはアメリカの大型株に投資するETFです。他にもSPYやIVVがありますが、ぶっちゃけこの辺は特に違いはありません。悩むだけ時間の無駄です。

最も出来高(流通量)が多いETFになります。マリオで言うと1-1みたいなもんですね。とは言え過去のリターンは高く、すべてのベースとなるETFです。

VTI:小型株効果を狙うなら?

VTIはアメリカすべてに投資するETFになります。VOOとの違いは、小型株が入っているかどうかです。

TeslaがS&P500入りしたのがつい最近なように、いわゆるハイパーグロース株といった株が網羅できるのがこのETFの特徴です。一方で、小さくていまいちな株も入ってしまうのがリスクですね。ちなみにここ5年だと、若干(⁺2%くらい)VOOに比べて勝っています。

VT:アメリカ以外にも目を向けるなら

VTIがアメリカすべてなら、VTは全世界の株式に投資するETFになります。投資している銘柄、なんと8000以上!株式と言う点では、これ以上に分散が効いている銘柄はないでしょう。

アメリカ以外にも投資したいけど、アメリカはやっぱり強い・・・そういう人向けのETFです。

新興国強めのポートフォリオ

次に、新興国を強めにしたポートフォリオを紹介します。

新興国:米国:先進国=1:1:1

一つ目が、それぞれに1/3ずつ均等に分散する投資手法になります。ある意味8資産均等などに設計思想は似ていますね。バランスがいいと評価するか、時価総額の割合から米国が少なすぎると判断するかは、人それぞれかな、と思います。

新興国:米国=1:1

私が採用しているPFの一つです。上記のPFから先進国を抜いたPFになります。先進国は人口が下がっていたり、はたまた日本のように伸びるかどうかわからないような国も入っています。先進国はネスレやロシュ、台湾セミコンダクターのような優良企業もありますが、日〇自動車などの企業もあるわけですね…私は個人的には先進国は個別で刈り取りたいと思っており、夫婦のポートフォリオとしてこちらを採用しています。

>>>コジコジ家のポートフォリオはこちらで紹介

中国のテクノロジーに投資!(XSOE/CXSE)

こちらは中国の国営企業を除く企業に投資するETFです。アリババやテンセントなど、今を時めく(かつ新興国ということで割安)な銘柄に投資することができるということで、日本でも人気のETFです。

私は思想自体は否定しませんし、アリババやテンセントも魅力的だと思いますが、ここまで絞る必要はないかな…と思っています。が、今を時めく新興国の優良企業に投資できる手段としては魅力ですね。

セクター戦略をベースとしたPFは?

米国でも特定のセクターに投資するPFを紹介します。

テクノロジーの未来に賭ける!QQQ

QQQはNasdaq100に投資するETF、つまり、米国ハイテク企業に投資できるETFです。AmazonやGoogle、Teslaなど今を時めく企業に投資できるということで、これもまたかなり人気があります。大型かつPERが高いという、バリュー投資家には受け入れがたい企業もありますが、将来有望なことに変わりはありません。

特定のセクターに未来を感じるなら…

セクターごとのETFに投資する、という手もあります。たとえばヘルスケアのVHTや、生活必需品のVDCなんかは日本の個人投資家には人気ですね。

最近ではクリーンエネルギーセクターのICLNなども活況のようです。セクターローテーションやトレンドがわかる人にはいいETFなのではないでしょうか。

王道バリュー投資

バリュー投資なら、高配当銘柄に投資するVYMやHDVが王道かもしれません(シクリカルとかディープバリューはまた別です。)配当が出る株をメインとしたETFなので、GoogleやAmazonのような無配株が除外されます。こういった銘柄がないことを割安と感じるか、成長力が足りないと感じるかは個人の考え方ですので、私は特に否定はしません。

ちなみによく話題になるSPYDはこれらとは方向性が違うので注意してください。どちらかというとSPYDはボロ株投資に近いです。

個人的には、配当が出るのは複利においてマイナスなので、これらの銘柄は敬遠がちですね・・・

>>>配当と複利の関係を知りたい人は、こちらの記事をどうぞ

配当と成長のいいとこどり?VIG

高配当ではなく、増配に投資するのがVIGです。MicrosoftやVisaが入っているのが、VYMとの大きな違いですね。AppleもVIGに入るとか?などと噂されています。

増配株は将来の配当を目的としているので、購入時点では比較的キャピタルゲインを狙える銘柄になります。配当も欲しい・・・という人にとっては、サテライトとしてお勧めな銘柄でもあります。

>>>VIGについてはこちらで詳しく解説しています。

レバレッジETFを使ったポートフォリオ

最後に、レバレッジETFを使ったポートフォリオを紹介します。

レバレッジ投資の王道:SPXL

まずはSP500の3倍に連動する、SPXLです。SPXLはカルピスの原液みたいなもので、私はこれを1:1~2:1くらいに割って運用しています。

長期で見ればリターンは高いものの、レバレッジコストおよびリスクが高くなることに関しては留意が必要です。必ずしも万人に勧められるETFではありませんが、20年以上なら報われるのではないでしょうか。私も一部PFでレバレッジ戦略を採用しています。

>>>SPXLについてはこちらで詳しく解説しています。

>>>コジコジ夫婦も実践するレバレッジ・リバランスとは?

レバレッジ×現代PF理論

上記でも説明した現代ポートフォリオ理論に、レバレッジを掛けたものがSPXLとTMF(長期債の3倍ETF)の組み合わせになります。ある意味レバレッジ・リバランスも、こちらに近い投資戦略かもしれません。

債券が機能しているうちはこのPFも機能しますが、債券が機能しなくなると、このPFはリスクが一気に高くなる可能性もあります。

セクターレバレッジ

セクターETFにレバレッジをかけたものがこちらになります。たとえば半導体のSOXL、ヘルスケアのCUREなんかは日本でも人気がありますね。基本的にレバレッジは長期で持つべきですが、一方でセクターローテーションもあるので、この辺のETFは上級者向けと言えるでしょう。初心者にはあまりおすすめできません。

ハイテク万歳!:TECL

TECLはハイテク銘柄に3倍のレバレッジを掛けたものです。まさにテクノロジーの未来にBetしたETFと言えるでしょう。私たちはほんの少しだけ持っていますが、メインで運用するには知識とリスク管理が必要な銘柄になります。

インドや中国のレバレッジETFも…

世の中には本当にいろいろなETFがあって、中国株やインド株にレバレッジを掛けたETFも存在し、なおかつ日本で買うこともできます。とはいえ、これは本当に上級者向けですね。私は怖くてちょっと買えません。(笑)

初心者は避けたほうが無難なETFと言えるでしょう。間違いなくこの中のどれよりも難しいです。

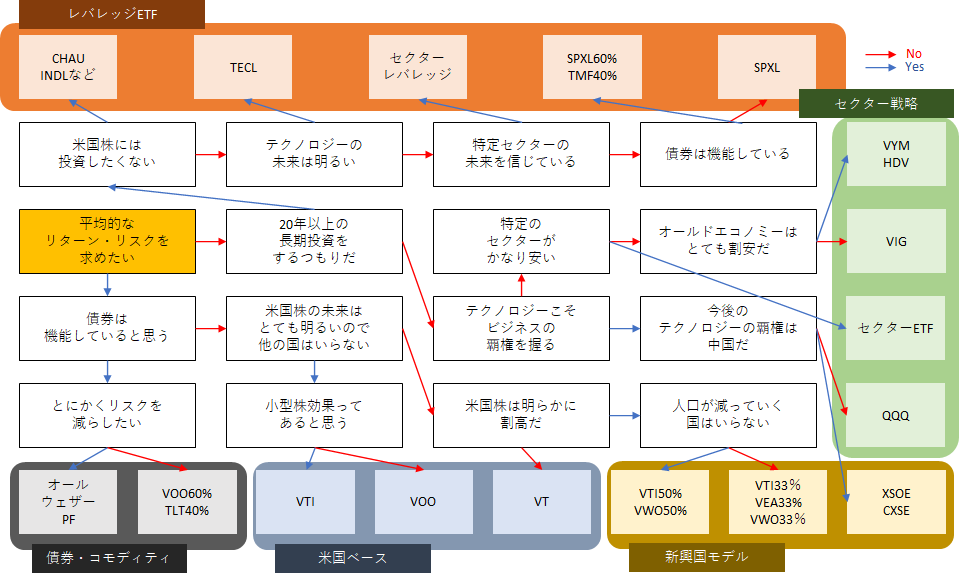

まとめ:ガイドを頼りに、最も最適なETFを探そう

このガイドがあれば、基本的に投資スタイルに沿って、ベストのETFが選べると自負しています。一方で、すぐにYes/Noを判断するのは難しいでしょう。

でも、それでいいんです。僕らもすべてYes/Noとはっきりはしていないです。

このETFを組み合わせることで自分なりのPFを組めばいいですし、PF内の銘柄の割合を変更するのも戦略の1つです。大事なのは、ETFの性質を知り、その性質に合わせた投資をすることで、きちんとリスク管理を行うことなのです。

最後にもう1度、ガイドを再掲しておきます。もし投資先に迷ったら、ぜひ、これを見て、自分の方向性に合ったETFを見つけてみてはいかがでしょうか。