当ブログは、若い20代や30代前半の読者が非常に多く、また、実際に投資をしている方が多いでしょう。若いうちからリスクをとって投資をするのはとても素晴らしいことだと思います。「FIRE」や「サイドFIRE」という言葉が普及したのも、そういった投資ブームに拍車をかけていますね。

いろんな人がブログやSNSで「目標金額はxxx円」であったり、「何歳までにxxx万円!」みたいなことを言っています。目標を決めて投資するのは素晴らしいことですね。

でも、ちょっと待ってください。その投資金額の目標は、本当にあなたの生活に合っていますか?無理な目標設定や、あまりに近すぎるゴールを設定していませんでしょうか?

今回は、意外と語られない、投資における「ゴール」について、徹底解説してみたいと思います。

※本記事では特に記載のない限り、S&P500の平均リターンは6%で計算しています。

投資の設計の基本:「リスク」と「最大ドローダウン」

リスクとリターンを考えるのは大事、でも難しい…

投資において重要なのは、「リスク」と「リターン」であることは、よく知られていますね。しかし、実際に、PFを組むタイミングで、自分のPFの「リスク」と「リターン」を、計算できなくなる、というのは、よくある話ではないでしょうか。特に、「リスク」がどれくらいあるかについては、数学的な計算が必要になってくるので、ぱっと整理するのは難しいのではないかと思います。

コジ男(たまに登場)

コジ男(たまに登場)簡単にリスクを計算できる人がいれば、それはもうそういう仕事ができるレベルですね。

リスクは「最大ドローダウン」で考えよう

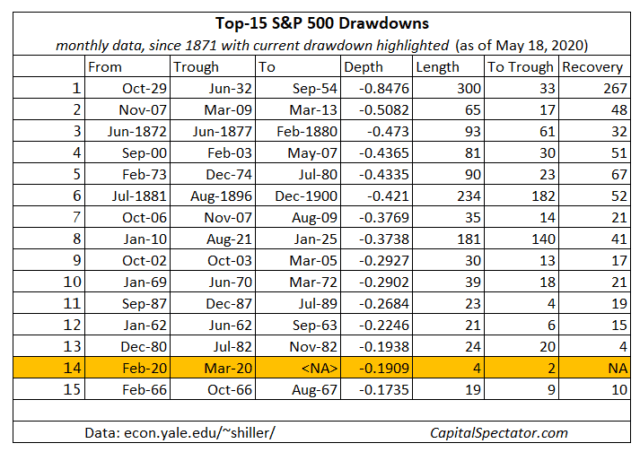

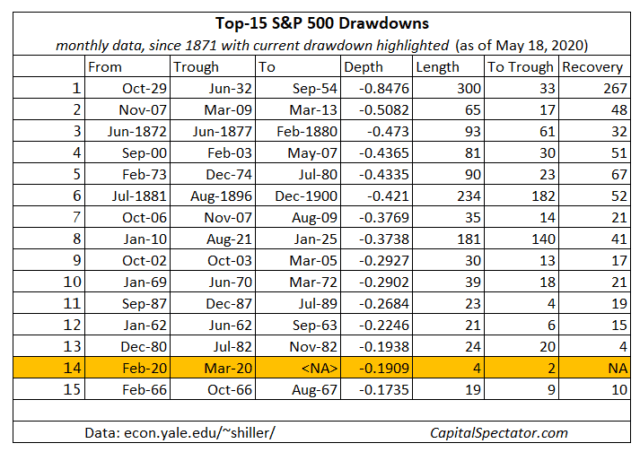

そこで、私がおすすめする方法は、「リスク」を、最大ドローダウンに置き換える方法です。たとえばSP500であれば、コロナショックでは約30%、リーマンショック時は約50%、ITバブルの崩壊で約43%の最大ドローダウンが起きました。下記の図は過去のS&P500の最大ドローダウンです。30%くらいの下落は、「10年に一度レベル」で起こりえることがわかります。一方で、50%超のドローダウンは、150年の歴史で2回しか起きていないので、まさにリーマンショックは「100年に一度」の出来事だったことがわかるでしょう。

※最大ドローダウン=過去の最大値からどれくらい下落するかを表す指標です。(底値/最大値)-1で表されます。

自分の場合で考える。たとえばS&P500の場合

では、この最大ドローダウンを、どのように考えればよいのでしょうか。たとえばS&P500の場合、最大40%程度の下落が来ることを想定します。一方で、40%の下落は受け入れられない、20%であればなんとか受け入れられる、と言った場合は、株式比率を50%にするのです。そうすると、たとえば40%下落した場合でも、トータルのPFは、

0%×50%(現金保有分)+40%×50%=20%

となり、全体では20%のマイナスになります。このように、「ポートフォリオにある商品のそれぞれの最大ドローダウン」×「その商品の比率」の合計で、今の自身のポートフォリオが持つリスクが、数学的手法を使うことなく、ある程度簡易的に求められるのです。

>>>リスクとリターンについて詳しく知りたい場合は、こちらの記事がおすすめ

投資におけるゴールの決め方を徹底解説!

では、実際に、投資のゴールについて、考え方、ゴールの決め方を解説しましょう。

投資の「ゴール」は金額ではない?

まず、投資は、「ゴール」があるゲームです。世の中には、常にリターン10%を狙いたい。何十億円あっても常に最高のリターンを狙いたい、という人もいますが、そういう人はごく一部です。ほとんどの人は、「40歳までに5000万円でサイドFIRE」や、「30歳までにまずは1000万円」、「60歳までに1億円」など、目標を持っている人がほとんどでしょう。

ただし、ここで考える必要があります。それは、

「そのお金貯めて、どうするの?」

という話です。1億円を貯めたから、それを棺桶に持って入りたい、という人はいないでしょう。多くの人は、そのお金を活用することを考えるはずです。具体的にはこういう感じです。

- 年金だけだと年間300万円不足するから、毎年300万円入ってくる自分専用の年金を作りたいな…

- 私は老後におもいっきり贅沢したいから、毎年500万円が投資で稼げないかな…

- 逆に毎年100万円さえ入ってくればいいから、その分早くリタイアしたいな…

つまり、まずゴールとすべきは、「目標金額」ではなくて、「ゴールした後に欲しい年間(もしくは月間でもいいです)の金額」なのです。

ちなみに私たちは、一人年間200万円、つまり、夫婦で年間400万円の収入をリスク資産から得たい、と考えています。

ゴール時点で、どれくらいのリスクを許容できるか?

合わせて考えたいのが、「ゴール時点で、どれくらいのリスク(=最大ドローダウン)」を許容できるか、という話です。リスクを許容できるか、というのは、つまり、下記のようなことです。

ゴールを達成した日に、暴落が来た時、あなたはどれくらいまでのマイナスに耐えられますか?

まったく耐えられない、値下がりはしてほしくない、というのであれば、1億円を達成した時点で、リスク資産をすべて現金に変えるべきですし、一方で、20%(2000万円)のマイナスは許容できる、というのであれば、S&P500の割合を50%にすることで、リスクはそれ以下に抑えられます。

基本的に、ゴールした後の安定的な収入が欲しいのであれば、ある程度は資産をリスクにさらす必要があるのです。(リスクを考えないために、取り崩しのみでいく、と言う場合はこの限りではありません。)

リスクとリターンは表裏一体です。S&P500に投資するというのは、「40%減になる可能性を持ちながら、年間6%のリターンを得る」ということなのです。もちろんリスクを下げればリターンは下がりますし、リスクを上げればリターンは上がります。

ちなみに私は、最大ドローダウンは15%程度を想定しています。株式資産は30~35%程度で、それが最大40%減少することまでは耐えれるような設計を、ゴール時点でするつもりです。

この2つを組み合わせることで、必然的に目指す金額が決まる

「求めるリターン額」と、「リスクをとれる金額」が決まれば、おのずとゴールとすべき金額が決まります。私たちの場合は

- 将来の期待リターンは年400万円

- リスクは最大15%程度

という形で設計しました。そうすると、

400万円のリターンを得るのに必要なのは、6700万円のリスク資産が必要。

6700万円が全体の30~35%となるのであれば、トータルの資産は2億円

という形で、目標金額を決めています。(実際は無リスク資産を債券とするなどで、トータルの資産を下げる方法を模索しています。)

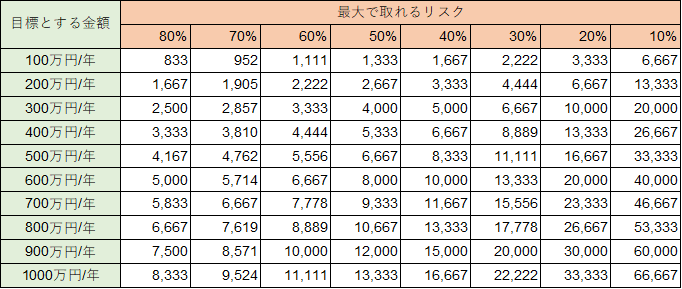

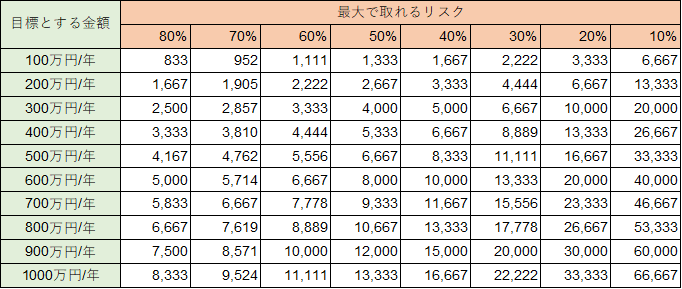

早見表を作ってみました。縦軸が目標とする金額、横軸が最大で取れるリスクです。たとえば年間100万円のリターンが欲しくて、80%マイナスになるリスクを受け入れられるのであれば、ゴールとすべき金額は833万円で良いのです。

まとめ:ゴールは、最大ドローダウンと、目標とすべき年間リターンで決める

いろいろな人が投資のゴールについて設定していますが、実は、あまり多くの人が解説しない、「ゴールの決め方」について書いてみました。

資産を減らしながら暮らすことももちろん可能ですが、人生100年時代、60歳からいきなり資産を減らしていくのは、多くの人にとって難しいと思います。

そのため、ゴールを達成した後は、「お金を減らさない」くらいのリターンを得て、そのリターンに見合うリスクをとる必要があります。そして、リスク許容度に合わせて、無リスク資産の量をコントロールし、結果として、目標とする金額を決めるべきではないかな、と思っています。

ゴールは常に一定でなくてもいいですし(もちろんライフプランが変わればゴールも変わるはずです。)、常に高い目標を持つことは悪くはありません。また、あくまで机上の空論であり、実際の投資では波があります。ただ、今のゴールが正しいかどうか、そういう不安を持った時は、年間リターンと最大ドローダウンから、もう一度ゴールを設定してみてはいかがでしょうか。

>>>レバレッジを使ったリスクコントロールはこちらから解説